Rual Note 2019

Русал: представляется привлекательным на фоне очень низких цен на электроэнергию, ожидается сильная финансовая отчетность

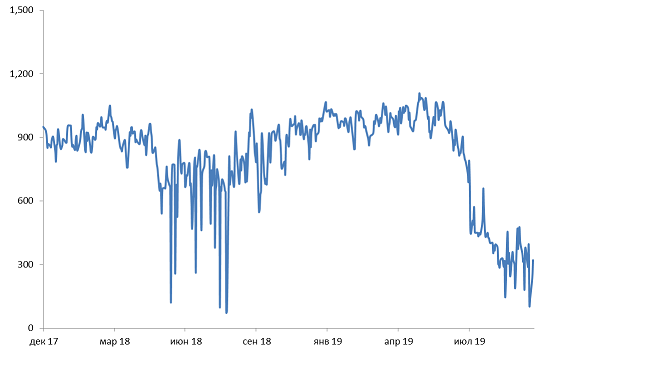

- цены на электроэнергию во 2П 2019 очень низкие: текущие цены на 68% ниже, чем в LTM 2п19−1п18, затраты на электроэнергию — основная статья затрат компании, составляют 21% от выручки

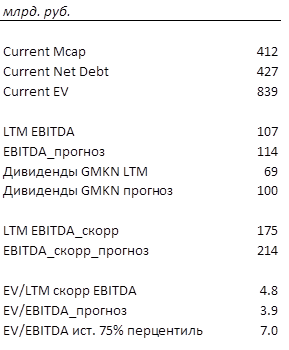

- компания торгуется по привлекательному прогнозному мультипликатору EV/EBITDA 3.9х при мультипликаторе EV/EBITDA LTM 4.8х*

- прогнозная доходность денежного потока компании составляет 23%

- ожидается постепенное восстановление продаж и повышение доли продукции с высокой добавленной стоимостью по мере заключения новых контрактов после провала, вызванного санкциями

- компания может возобновить выплату дивидендов, хотя крупнейший акционер материнской компании Русала En+ Олег Дерипаска остается под санкциями, продолжая работу над их снятием

мы ожидаем существенного улучшения показателей в 3кв19 из-за низких цен на электроэнергию и восстановления контрактов и доли с высокой добавленной стоимостью, публикация отчетности ожидается в промежутке с 5 ноября по 13 ноября (на базе предыдущих лет)

Прим. 1: здесь и далее под EBITDA мы понимаем прогнозную скорректированную EBITDA – увеличенную на ожидаемые дивиденды Норникеля; доля в Норникеле не уменьшает EV и учитывается через корректировку EBITDA на дивиденды, что обеспечивает более стабильную, консервативную и справедливую на наш взгляд оценку компании

Прим. 2: Под прогнозными показателями понимаем показатели по усредненной конъюнктуре между текущей и средней за 5 лет, цены на электроэнергию учитываются с поправкой на сезонность.

Прим. 3: Под доходностью денежного потока имеется ввиду отношение суммы (дивидендов и сокращения долга за год) к капитализации.Мы скорректировали модель, заложив более консервативные уровни восстановления продукции с высокой добавленной стоимостью. Потенциал роста снизился на 10% до 120% по сравнению с прогнозом на основе отчетности за 2018 год, предполагавшим полное восстановление доли продукции с высокой добавленной стоимостью.

Конъюнктура на рынке позитивная: несмотря на снижение цен на алюминий на 11% относительно LTM, цены на электроэнергию ниже на 68%. За счет изменений конъюнктуры прогнозная скорректированная EBITDA выше LTM на 19%, еще на 3% выше за счет реализуемых инвестпроектов. Прогнозная скорректированная EBITDA на 22% выше LTM.

Снижению цен на электроэнергию способствовали два фактора:

- Увеличение выработки электростанциями Русгидро в Восточной Сибири: в 3кв19 рост выработки составил 4% относительно 3кв18.

- Снижение цен на энергетический уголь (цены в Австралии снизились на 31% относительно 2п18−1п19, в Европе на 26%)

С учетом этого компания недооценена по мультипликаторам:

мультипликатор EV/EBITDA LTM 4.8х. EV/ прогнозная EBITDA 3.9х при историческом значении мультипликатора 7.0х

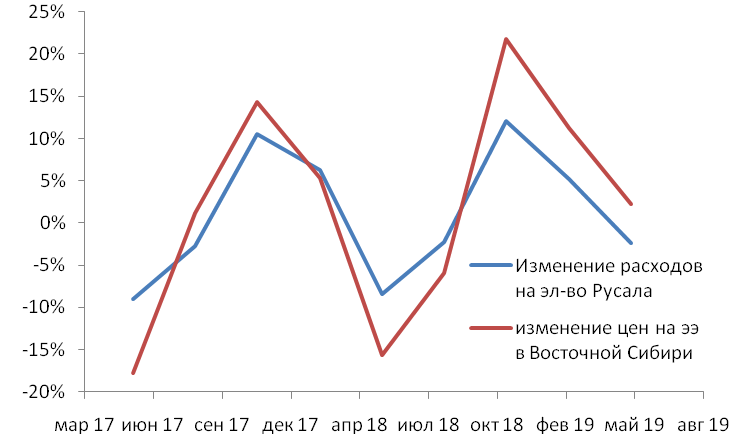

Взаимосвязь цен на электроэнергию и расходов Русала на электричество. Ключевым вопросом в оценке Русала является прогнозирование расходов на электричество. Корреляция квартальных изменений цен на электроэнергию и расходов Русала составляет 95%, что означает, что расходы на электричество следуют за ценами на электроэнергию и могут использоваться для прогнозирования результатов. При этом отклонение прогнозируемых изменений от реальных в среднем довольно высокое и составляет 5%.

Риски корпоративного управления: Компания имеет 8 независимых членов совета директоров. Русал не выплачивал дивиденды за последние 24 месяца, но член Совета директоров En+ заявлял, что Русал выплатит дивиденды, если выплаты не подорвут деятельность компании. Компания выплачивала дивиденды по итогам 1п17 при положительном денежном потоке и не выплачивала за 2018 и 2п17 при отрицательном денежном потоке. Риском является нахождение крупнейшего собственника материнской компании En+ Олега Дерипаски под санкциями, что может снижать мотивацию по выплате дивидендов.

Дополнительным риском является высокая волатильность конъюнктуры, высокая чувствительность компании к изменению конъюнктуры и возможность возврата цен на электроэнергию к среднеисторическим уровням.

Таким образом, компания представляется недооцененной, потенциал роста до персонального исторического мультипликатора может составить 133% относительно текущей цены 27.045 руб* потенциал базируется на предположении что цены на электроэнергию сохранятся на уровне не выше чем средние между текущими исторический уровнями, а также что компания начнет выплату дивидендов и соответственно не будет дисконтироваться в связи с нахождением мажоритарного акционера под санкциямиПриложение 1. Расчет мультипликатораПриложение 2. Цены на электроэнергию в Восточной Сибири, руб/квтч Приложение 3. Изменение цен на электроэнергию в Восточной Сибири и расходов на электричество Русала (квартал к кварталу)УСИЛЕННЫЕ ИНВЕСТИЦИИ

РУСАЛ