Портфель Инвестора. 10 месяцев (v.2)

Основные характеристики стратегий по состоянию на 31 января 2020 года и критерии выбора приведены в блоге Портфель Инвестора на Comon. Начало.

Автор считает, что для автоследования разумно выбирать смешанные стратегии инвестиционного плана, которые сочетают вложения в акции и облигации. И критически относится к стратегиям с «плечами». Отдельный разговор – алгоритмические стратегии.

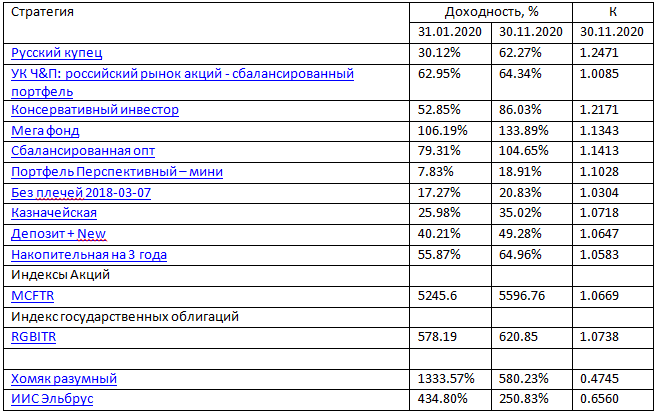

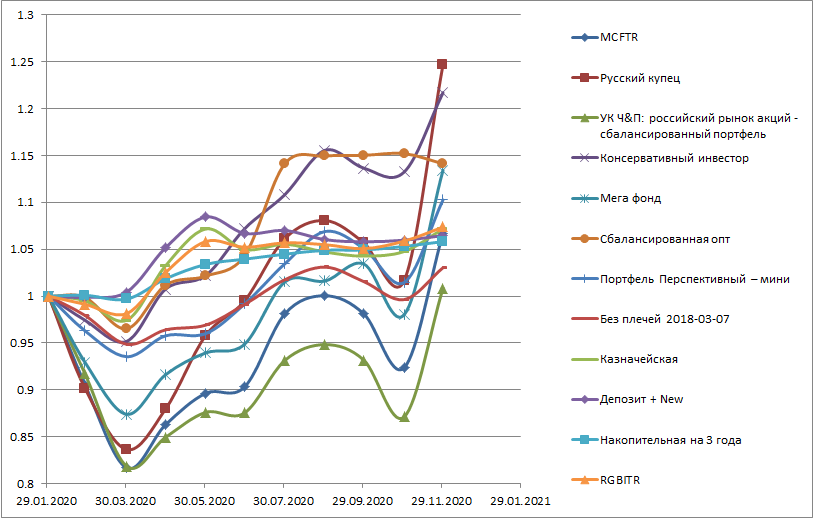

Итоги за 10 месяцев приведены в таблице.

В этом месяце стоит отметить тот факт, что ВСЕ выбранные стратегии и индексы поднялись в прибыльную зону.

При этом уже 5 стратегий с акциями (из 7) обгоняют чисто облигационные стратегии.

А лидером стала стратегия Русский купец.

Немного поделюсь своими текущими взглядами на инвестирование.

Есть разные подходы к работе на рынке ценных бумаг. Есть спекуляции, а есть инвестиции. Я инвестор.

Инвестиции тоже бывают разными. Есть активные, есть пассивные.

Я пассивный инвестор.

Пассивные инвесторы тоже бывают разными. Я отношусь к направлению, которое назову "распределение активов".

Попробую сравнить различные подходы к инвестированию на своих данных.

У меня есть стратегия «Снайпер – 2019», которая работает на принципах «распределения активов».

Она инвестиционная, сделки редкие. Индекс текущей активности (ИТА) сейчас равен 0, это говорит о том, что в последнем месяце сделок не было.

В ней нет конкретных акций – Сбербанк, Тесла или других. Вместо этого, в ней есть биржевый фонд на российские акции – SBMX.

В ней нет конкретных облигаций, вместо них есть биржевый фонд на государственные облигации – SBGB, и фонд на еврооблигации – FXRU.

Есть и другие фонды, но только фонды.

За год (30.11.2019 - 30.11.2020) доходность составила +32,5%, максимальная просадка -14,4%.

У меня есть стратегия «Акции 100%». К какому подходу ее отнести – не совсем понятно.

Она инвестиционная. Индекс текущей активности (ИТА) сейчас тоже равен 0, это говорит о том, что в последнем месяце сделок не было.

Но вот понятию «распределение активов» она не соответствует по двум причинам.

Первая. В портфеле есть как биржевые фонды, так и конкретные акции, например, Сбербанк, Яндекс (целевое значение каждой конкретной бумаги – 6%).

Вторая. Все 100% в портфеле – это либо акции, либо фонды на акции. С точки зрения «распределения активов» это больше похоже на отсутствие распределения.

Зачем я создал эту стратегию? Скажем так, для сравнения. Я не считаю такой подход разумным. Однако, люди часто считают, что это самый лучший вариант.

За год доходность составила +38,8%, максимальная просадка -23,8%.

(На стратегии нет полного года, но для зарегистрированных пользователей на вкладке Счета доступна динамика этого счета за 3 года, она самая нижняя, можете проверить).

Могу взять для сравнения стратегию Русский купец.

За год доходность составила +30,2%, максимальная просадка -36,9%.

Сравним?

Вложения чисто в акции дали доход: одна +38,8%, вторая +30.2%, против +32,5%, у «разумного распределения активов».

Но посмотрите на просадку! У вложения в акции просадка была -23,8% и -36,9%, против -14,4% у распределения активов! Разница в 2 раза.

Вот ради большей сглаженности счета, и в конечном счете – нервов, и существует «распределение активов». Когда мы доходностью жертвуем меньше, а вот риск уменьшаем в большей степени.

У "распределения активов" нет цели получить максимальную доходность. А цель - сделать инвестирование комфортным.

----

Хотя.

Если хоть к российским акциям, хоть к американским "подмешать" немного золота (5 - 15%), то по анализу исторических данных, доходность бы немного выросла, а риски - упали!!!

То есть в этом подходе может для себя найти смысл даже любитель "экстримов".

Дело за малым - надо знать и понимать "распределение активов".

Следующие результаты будут опубликованы через 1 месяц.

---

После изменений на сайте, публиковать блоги стало сложнее и менее удобно.

Раньше, брал таблицу из Word-а и простым копированием переносил в блог. Теперь надо уже готовую таблицу отдельно по каждой ячейке копировать в блог. Проще уж вставлять как рисунок, и без ссылок.

То же касается гиперссылок. Раньше они переносились автоматически. Теперь надо добавлять вручную.

Комментарии

Темы