Key Mining Corp - IPO для поиска титанового Эльдорадо

Key Mining Corp. - американская горнодобывающая компания в самой ранней стадии реализации проектов по разведке и разработке месторождений рутила и меди на территории Чили.

Параметры размещения

Название компании: Key Mining Corp.

Индустрия: горнодобывающая промышленность

Год основания: 2020 год

Дата размещения: 25 апреля 2024 года

Дата начала торгов: 26 апреля 2024 года

Биржа: NYSE

Тикер: KMCM

Цена размещения: $2,25

Объем размещения: 4 444 444 обыкновенных акций (5 111 111 акций в случае реализации опциона андеррайтером)

Привлекаемая сумма: $10,0 млн ($11,5 млн в случае исполнения опциона андеррайтером)

Количество акций после размещения: 23 750 041 обыкновенных акций (24 416 708 в случае исполнения опциона андеррайтером)

Оценка компании: $53,4 млн ($54,3 млн в случае исполнения опциона андеррайтером)

Андеррайтеры: EF Hutton LLC

Проспект эмиссии компании

Официальный сайт компании

В рамках IPO Key Mining Corp . рассчитывает разместить на бирже NYSE 4 444 444 обыкновенных акций по цене $2,25. Кроме того, андеррайтер имеет опцион на покупку дополнительных 666 667 акций в течение 45 дней после размещения. Бумаги Key Mining Corp . будут торговаться под тикером KMCM .

В результате размещения Key Mining Corp . рассчитывает привлечь $10,0 млн ($11,5 млн в случае исполнения опциона андеррайтером) без вычета издержек по размещению и комиссии за андеррайтинг.

Полученные средства компания планирует использовать для финансирования текущей деятельности, в том числе: проектирования и получения разрешений, геологоразведочных работ на двух своих чилийских проектах, а также для, пополнения оборотного капитала и на общекорпоративные цели.

Отметим, что в процессе подготовки к IPO компания изменила площадку размещения с NASDAQ на NYSE , сменила единственного букранера с Titan Partners на EF Hutton и сократила объем размещения с 7,5 млн акций до 4,4 млн акций.

По состоянию на 1 апреля 2024 года в обращении находилось 19 305 597 обыкновенных акций, принадлежащих 223 зарегистрированным акционерам. Кроме того, некоторые аккредитованные инвесторы владели варрантами на покупку в общей сложности 3 631 720 обыкновенных акций по средневзвешенной цене исполнения $1,89 за акцию со сроками исполнения 4, 5 или 10 лет.

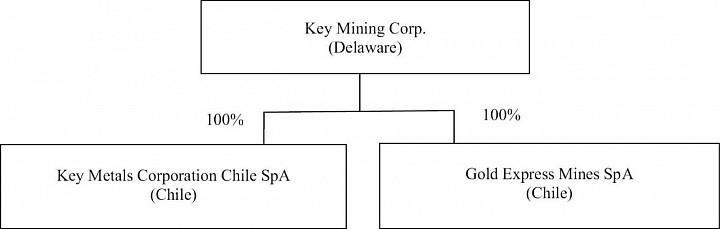

Описание бизнесаKey Mining Corp . — холдинговая компания, зарегистрированная в штате Делавэр (США) в феврале 2020 года под названием Tavros Gold Corp. Компания несколько раз сменила название и с августа 2023 года имеет нынешнее наименование. Корпоративная структура представлена на следующей схеме:

Key Mining Corp . является горнодобывающей компанией на самой ранней стадии разведки, которая ориентирована в первую очередь на разработку двух проектов, оба из которых расположены в регионе Атакама Республики Чили. Это, во-первых, проект Cerro Blanco, направленный прежде всего на поиск рутила, второго по распространенности после ильменита основного сырья, из которого можно получать высококачественный диоксид титана (TiO 2 ). Во-вторых — это проект Fiel Rosita, нацеленный на разведку меди и, в меньшей степени, цинка.

Земля, на которых расположены участки, принадлежит государству Чили и управляется Министерством национальных активов Чили. В общей сложности на текущей стадии оба проекта представляют собой 208 заявок на разработку и две концессии на разведку в Чили.

В том числе проект Cerro Blanco, управляемый дочерней Gold Express Mines (GEM ), содержит 52 заявки, охватывающие 10 537 гектаров и включает в себя 9 выявленных перспективных месторождений. Компания еще не проводила бурение, отбор проб почвы или аналогичные геологоразведочные работы на месте проекта. Первая разведочная деятельность на проекте проводилась предыдущими владельцами в виде отбора проб поверхностных пород и геологического картирования. Образцы показали видимую рутиловую минерализацию.

Проект Fiel Rosita устроен сложнее. Дочерняя компания Key Metals Corporation Chile (KM Chile ) заключила соглашение о разведке с Sociedad Qu ímica y Minera de Chile SA (SQM ), по которому получила право на разведку меди и других металлических минеральных веществ на 158 горнодобывающих участках, которые охватывают 37 755 гектаров. При этом это право сопряжено с рядом операционных и финансовых обязательств, невыполнение или несвоевременное выполнение которых может привести к потере всех прав и вложений. На этом мы подробнее остановимся в разделе о рисках. В перспективе KM Chile рассчитывает получить 80% в новой чилийской компании, которая будет создана вместе с SQM с целью владения правами на эксплуатацию месторождений и добычу находящихся на них металлических минеральных веществ.

Key Mining Corp . пока осуществляет первичные инвестиции в проекты. Добывающей деятельности на проектах не ведется. Компания пока готовится начать разведку. В частности, программа деятельности в рамках проекта Fiel Rosita будет носить разведочный характер до декабря 2027 года.

Перспективы рынкаИ медь, и титан являются востребованными металлами, потребление которых в мире растет высокими темами и по которым периодически прогнозируется состояние дефицита на рынке.

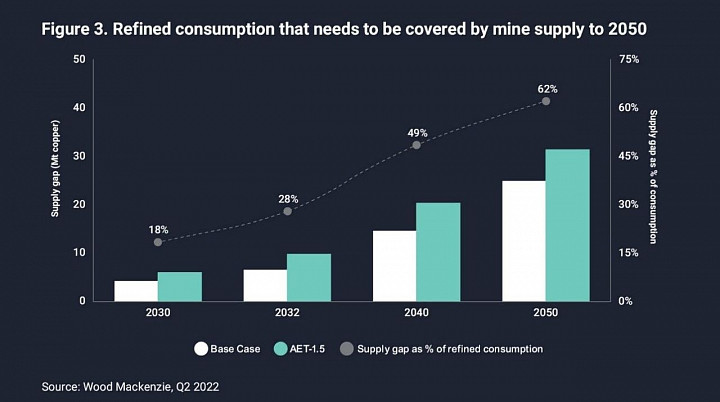

Медь обладает уникальными свойствами: ковкостью, пластичностью, устойчивостью к коррозии, высокой тепло- и электропроводностью. Медь считается главным электротехническим металлом, незаменимым для электроники и для осуществления энергоперехода. По прогнозу отраслевой аналитической группы Wood Mackenzie, спрос на рафинированную медь существенно превысит предложение в течение следующего десятилетия из-за энергетического перехода, направленного на сокращение выбросов углекислого газа. См. диаграмму ниже. Сценарий ускоренного энергетического перехода показан на диаграмме как AET -1,5

Диоксид титана представляет собой белое неорганическое соединение с высокой отражающей способностью, очень высокой температурой плавления, нерастворимое в воде и при определенных параметрах считающееся нетоксичным. Благодаря этим уникальным свойствам диоксид титана находит множество коммерческих применений для повышения яркости, долговечности и/или непрозрачности, в том числе в качестве ингредиента красок и других покрытий, пластмасс, косметики, керамики, бумаги, печатной краски, сварочных материалов и некоторых материалов, а также может использоваться для получения металлического титана.

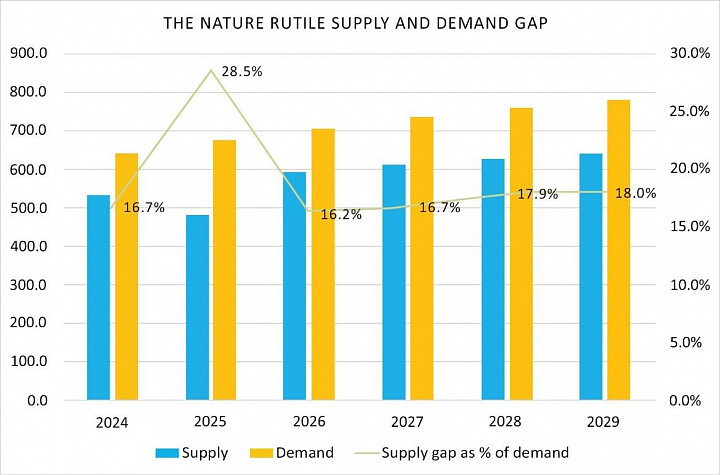

По сравнению с другими природными формами диоксида титана, например, ильменита или титанита, рутил имеет самое высокое содержание TiO2, часто более 90%. Поэтому природный рутил является предпочтительным сырьем для производства титанового пигмента и металлического титана.

По оценке частной консалтинговой компании Maia Research, мировое потребление титанового сырья составляет около 9,5 млн тонн в год, большая часть из которых потребляется пигментной промышленностью. Рынок высококачественного титанового сырья ежегодно потребляет около 2,8 млн тонн содержащегося в нем титана, причем высокий спрос обеспечен со стороны производителей пигмента и металлургической промышленности.

По данным Maia Research, за более чем 50 лет не было обнаружено крупных месторождений рутила, ожидается, что два крупных западных рудника прекратят добычу в ближайшие несколько лет, и в ближайшем будущем не ожидается ввода в эксплуатацию каких-либо значительных проектов. На следующей диаграмме представлены прогнозируемые международные спрос и предложение на природный рутил.

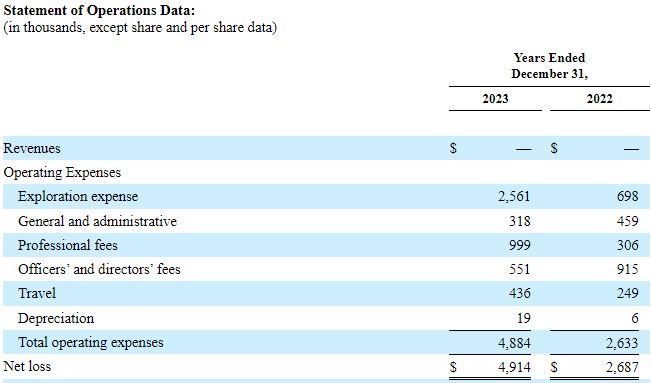

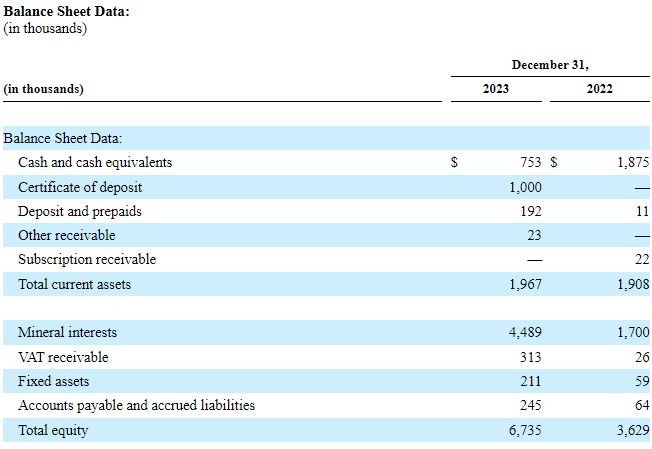

На данном этапе Key Mining Corp . не получает доходов от деятельности, продолжая осуществлять инвестиции и генерировать убытки.

Кроме общих рисков, характерных для первичного размещения, в кейсе Key Mining Corp . присутствуют специфические риски, связанные с ранним этапом деятельности юниорской компании, особыми условиями реализации разведочных проектов, а также с географическими и геологическими особенностями локации проектов. Компания добросовестно описывает их в проспекте. Главными из этих рисков мы считаем:

У компании нет работающих шахт, она не имеет опыта добывающих или разведочных проектов, начиная бизнес практически с нуля и не имея источников финансирования от ранее реализованных проектов. Проекты компании имеют самую общую оценку минеральных ресурсов, но пока не имеют ни доказанных, ни оценочных запасов. Придется потратить несколько лет и значительные инвестиции для проведения геологоразведки, которая не гарантирует сколько-нибудь надежного результата. Существует значительный риск, что разведка не даст выхода на добычу. По условиям соглашения о разведке с SQM сохранение прав на разведку и разработку проекта Fiel Rosita зависит от существенных будущих платежей, несвоевременное исполнение которых приведет к потере этих прав. Условия включают в себя требования о том, что компания осуществляет выплаты SQM наличными ежегодными платежами до декабря 2027 года на общую сумму $10,0 млн (из которых ранее заплачено $375 тыс.). Также KM Chile до декабря 2027 года должна взять на себя расходы на разведку в размере $20,0 млн (в том числе в 2024 году $3 млн плюс отсроченные $2,2 млн за 2023 год). Предоставив KM Chile после 2027 года 80% в будущем совместном предприятии, SQM сохранит за собой право вето на ключевые решения в совместной компании. При этом SQM будет иметь право потребовать от KM Chile выкупить оставшуюся долю. И может продать свою долю третьей стороне без согласования с KM Chile . Капитализация компании после IPO намного превысит стоимость ее активов. Новые инвесторы получат существенное разбавление своих инвестиций. И это разбавление совершенно очевидно будет продолжаться и дальше, так как вырученных от IPO средств едва хватит для выполнения обязательств по проектам только за 2024 год. Чили — специфический регион, богатый ресурсами, но сложный для их добычи. Концентрация проектов в одном регионе одной страны уязвима с точки зрения географической диверсификации. Регион, в котором расположены оба проекта компании, является сейсмически неустойчивым и несет высокий риск землетрясений. Успех иностранной компании в Чили зависит от отношения властей и от отношений с местными сообществами. Так, например, в январе 2023 года правительство Чили отклонило проект по добыче железа на севере Чили стоимостью $2,5 млрд из-за экологических проблем. Всегда есть риск, что даже после удачной геологоразведки проект не сможет перейти к добыче. Повторяющиеся убытки от операционной деятельности вызывают опасения в способности компании продолжать свою деятельность в непрерывном режиме. Этот фактор отметила аудиторская компания в последнем финансовом отчете Key Mining Corp . Аналогичные размещения за последний годЗа последний год с небольшим на различных биржевых площадках прошло несколько IPO представителей горнодобывающего сектора с достаточно характерной динамикой акций после размещения. Новые разведывательные проекты как правило теряли капитализацию, в то время как компании, работающие на действующих месторождениях, заметно подорожали.

Так акции американской US GoldMining, ведущей проект Whistler по разведке золота и меди на Аляске, подешевели на NASDAQ на 26%. Три австралийских компании, осуществляющие литиевые проекты, потеряли в Сиднее от 17% до 72%.

С другой стороны, акции «Южуралзолото», давно ведущей добычу в России, после размещения на Московской бирже выросли на 81%. А акции Amman Mineral Int., владеющей вторым по величине золото-медным рудником в Индонезии, после IPO в Джакарте подскочили в цене более чем в 5 раз.

IPO горнодобывающих компаний за период с начала 2023 г.

Дата IPO

Тикер

Название компании

Цена IPO

Текущая цена

Изменение цены

21.04.2023

USGO

U.S. GoldMining Inc.

9,15 USD

6,74 USD

-26%

03.04.2023

PL3

Patagonia Lithium Ltd

0,21 AUD

0,13 AUD

-38%

30.03.2023

LM1

Leeuwin Metals Ltd

0,25 AUD

0,07 AUD

-72%

09.01.2024

KM1

Kali Metals Ltd

0,52 AUD

0,43 AUD

-17%

10.07.2023

AMMN

Amman Mineral Internasional Tbk PT

1 750 INR

8 950 INR

411%

23.11.2023

UGLD

Южуралзолото

0,58 RUB

1,05 RUB

81%

Оценка и перспективы IPOУчитывая раннюю стадию развития компании и перечисленные выше риски, трудно представить себе бумаги, менее подходящие для включения в портфель консервативного инвестора, чем акции Key Mining Corp. Участие в IPO Key Mining Corp. подходит для инвесторов с очень высокой толерантностью к риску и при этом с долгосрочным горизонтом инвестирования в расчете на успех после нескольких лет ожидания и с готовностью смирится с потерей инвестиций.

Следите за новыми размещениями в Календаре IPO . Это отличная возможность пополнить свой портфель акциями перспективных компаний. Прямо сейчас можно принять участие в IPO Rubrik через «Финам».

Принять участие в IPOЗаявки на участие в Key Mining Corp . принимаются через личный кабинет «Финама» до 17:30 мск 24 апреля 2024 года. Минимальная сумма покупки акций составляет $1000, верхний порог не ограничен. Размер брокерской комиссии составляет 5% от суммы сделки. Возможность принять участие в публичном размещении доступна только квалифицированным инвесторам .

Инструкция по подаче заявки:

- Авторизуйтесь в личном кабинете. - Выберите раздел "Услуги". - Перейдите в подраздел "Операции с ценными бумагами". - Нажмите на иконку "Участие в IPO". - Выберите карточку с названием эмитента и нажмите "Участвовать". - Поручения подаются по цене контрагента. - Выберите необходимый счет, укажите сумму заявки и подпишите поручение.

Интерактивная инструкция по подаче поручений доступна по ссылке .

Важно: на вашем брокерском счете должна быть необходимая сумма в долларах США (от $1000) и открытый раздел MMA.

"Финам" предоставляет эксклюзивные условия участия в IPO - без локап-периода.

Подробную информацию об участии в IPO уточняйте у клиентского менеджера. Возможность участия в IPO (англоязычный термин, обозначающий процедуру первичного публичного размещения ценных бумаг) доступна клиентам АО "ФИНАМ" и АО "Банк ФИНАМ" (далее – "Компании"), имеющим статус квалифицированного инвестора. Финансовые инструменты иностранных эмитентов, размещаемые в процессе IPO, могут быть не квалифицированы в качестве ценных бумаг в соответствии с законодательством РФ. Компании не несут ответственность за возможные изменения в процедуре IPO. В условиях ограниченного предложения и непредсказуемого спроса, исполнение заявок на участие в IPO (в том числе, полное или частичное) не может быть гарантировано. Перед принятием решения о приобретении финансовых инструментов посредством участия в IPO, рекомендуем оценить сопутствующие риски, в том числе, внимательно ознакомиться с Декларацией о рисках, связанных с приобретением иностранных ценных бумаг и (или) Декларацией о рисках, связанных с операциями с иностранными финансовыми инструментами, являющимися приложениями к Регламенту брокерского обслуживания.

Комментарии

Темы