Взгляд на предстоящую неделю + ТА.

Общий взгляд.

По итогам прошедшей недели российские биржевые индексы показали почти нейтральную динамику. Так, российский рублёвый индекс ММВБ за неделю вырос на скромные 0.5%, и закрылся на уровне 1870 пунктов, а вот валютный индекс РТС подрос 0.3%, закрыв неделю на отметке 1000 пунктов. Котировки нефти марки Brent за прошедшую пятидневку уверенно выросли на 7%, достигнув 49$ за баррель, при этом рубль в паре с долларом за этот же период изменился лишь на 0.1%. Цена нефти марки Brent в рублях за неделю поднялась на 6%, достигнув комфортного для бюджета уровня 2900 рублей за баррель. За первое полугодие российский рублёвый биржевой индекс потерял в пределах 17%, при этом, цены на нефть за прошедшие шесть месяцев снизились почти на 13%.

Настроение инвесторов на американских площадках постепенно начинает ухудшаться, хотя закрытие месяца, квартала и полугодия было вблизи исторических максимумов. Инвесторов всё больше и больше начинают тревожить заявления представителей ФРС, которые не первый раз намекают на перегретость американского рынка акций. Пока флагманский американский индекс SP500 держится выше отметки 2400 пунктов, говорить о начале коррекции за океаном рано.

В Европе инвестиционные настроения также ухудшились. Глава ЕЦБ Марио Драги продолжает намекать на скорую нормализацию денежно-кредитной политики, а это негатив для рисковых активов. В четверг на прошедшей неделе европейские фондовые индексы рухнули почти на 2% и лишь в пятницу частично восстановили позиции. Теперь стоит следить за отметкой 12000 пунктов по немецкому индексу DAX. Если она не устоит, может реализоваться сценарий с более масштабной коррекцией по всему миру.

На долговом рынке в Европе и США на прошедшей неделе прошли довольно существенные продажи, и похоже, рост доходностей там только начинается. Доходность 10-летних облигаций США подскочила до 2.3%. Индекс страха VIX взлетал не прошлой неделе на 10%, хотя он всё равно находится вблизи исторических минимумов.

Сырьё и драгоценные металлы.

Что касается рынка нефти, то последнее восстановление котировок пока не стоит воспринимать, как окончательный слом понижательного тренда. Тут сработали лишь временные факторы. На рынке деривативов был побит новый исторический рекорд по коротким позициям на фьючерсных контрактах нефти. А после выхода отчёта от министерства энергетики США, в котором значилось падение добычи на 100 тысяч баррелей, львиная доля этих коротких позиций начала закрываться, что и привело к росту нефтяных цен. Дело в том, что такое существенное падение добычи было связано лишь с временными факторами (из-за шторма), поэтому уже на следующей неделе данные будут в корне противоположными и это приведёт к новому снижению котировок. Плюс - фактор экспирации и закрытия месяца, квартала и полугодия тоже нужно учитывать. В такие дни и недели без манипуляций по многих инструментам не обходится.

По итогам июня ОПЕК нарастила объем добычи на 210 тыс. до 32.54 млн. баррелей в день, сообщается в отчете базирующейся в Вене известной исследовательской компании JBC Energy. Производство в Ливии в 1 месяце лета увеличилось на 120 тыс. до 850 тыс. баррелей в день. Ангола увеличила добычу на 30 тыс до 1.62 млн. баррелей в день. Саудовская Аравия нарастила производство на 50 тыс. до 9.95 млн. баррелей в сутки. В целом уровень соответствия действующему соглашению об ограничении объемов производства, которое должны исполнять 11 стран, в июне составил 96% по сравнению с 102% в мае.

Пока весь фундаментал для рынка нефти свидетельствует за дальнейшее снижение. Страны ОПЕК пока даже близко не хотят обсуждать дальнейшее снижение квот, а избыточное предложение с рынка не уходит. Более того, добыча в Ливии, Нигерии и России продолжает расти, а автомобильный сезон в США пока никак не увеличил спрос на бензин, его запасы сильно не снижаются. Глобальный долгосрочный коридор по ценам на нефть пока сохраняется в диапазоне 40$ - 60$ за баррель. Причин для выхода надолго за пределы этого диапазона нет. Локальный диапазон поддержки по нефти марки Brent находится в коридоре 44.5 – 45 долларов за баррель. Ближайший диапазон сопротивления 50-52$ за баррель.

Цена золота за неделю снизилась в пределах 1%, хотя с начала года этот актив показывает рост почти на 7%. Конечно, на фоне роста доходностей по американским долговым инструментам золото выглядит не столь привлекательно в качестве защитного актива, но если ситуация на мировых финансовых рынках продолжит ухудшаться, то золото обречено на рост. Более долгосрочные цели по золоту, с горизонтом до конца года, по нашему мнению, лежат ближе к 1400$ за тройскую унцию.

Фондовый рынок.

Вторую неделю подряд российскому индексу ММВБ удаётся закрыться выше важной технической отметки 1850 пунктов, но весь рост последних 10 дней – это всего лишь технический отскок вкупе с закрытием коротких позиций. Больших покупок на российском рынке не видно, и он по-прежнему выглядит очень слабо. Многие участники рынка, особенно зарубежные, ждут решения американского конгресса по новому пакету антироссийских санкций, который уже принят сенатом. Голосование по этому пакету будет 10 или 11 июля.

Ближайшие уровни сопротивления по индексу ММВБ находятся в районах 1910 и 1960 пунктов, а ближайший уровень поддержки на рубеже 1850 пунктов. Закрытие любой недели ниже 1840 пунктов откроет дорогу вниз с потенциалом снижения ещё минимум на 10%, вплоть до 1600 пунктов.

Валюта.

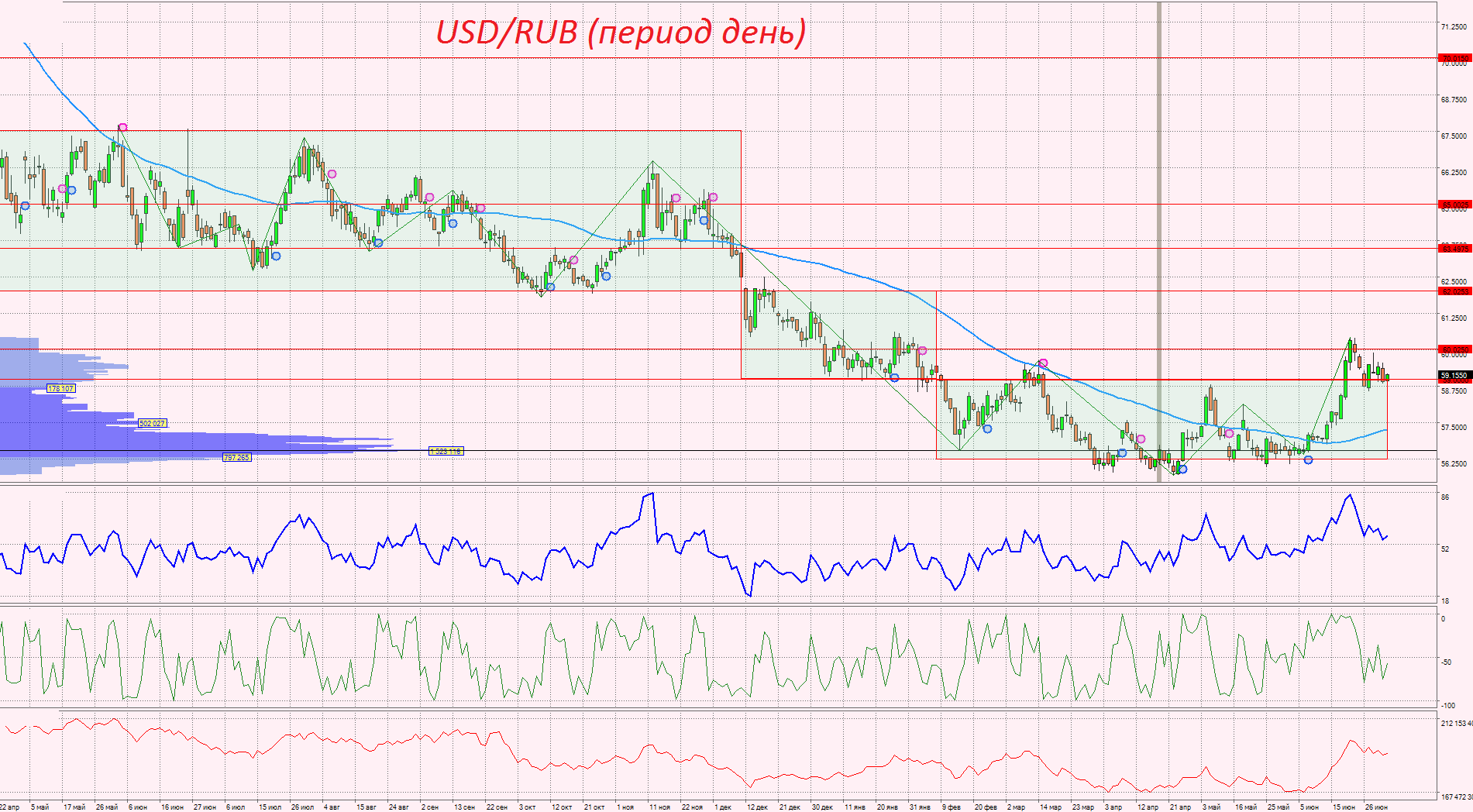

За прошедшую неделю российский рубль в паре с долларом практически не изменил положения, а вот к евро потерял почти 2%. Ключевая валютная пара евро-доллар подросла за пятидневку на 2%, закрепившись выше 1.14. Курс валютной пары доллар-рубль на закрытии был вблизи 59,25, а курс евро-рубль – вблизи 67.6.

Что касается перспектив рубля на предстоящую неделю, то шансы на небольшое падение, в пределах 1-1.5% пока высоки. Налоговый период уже позади, поэтому дополнительной поддержки у рубля не будет. С другой стороны, Минфин РФ может отказаться от покупок доллара по текущему курсу для пополнения ЗВР, что будет неким позитивным сигналом для рубля. А вот ухудшение инвестиционных настроений на глобальных финансовых рынках будет негативно сказываться на валютах всех развивающихся стран.

От предстоящей встречи президента РФ и США никакого позитива ждать не стоит, ибо Д.Трамп и без того находится под прицелом критики сената и конгресса.

Диапазон колебаний российской валюты в паре с американским долларом на предстоящую неделю видится в границах 59-60, хотя в случае ухудшения ситуации на рынке нефти мы запросто можем увидеть рост доллара до 61 рубля.

Как только российский рубль в паре с американским долларом закроет любую неделю выше 61 рубля за доллар, так сразу можно будет говорить о сломе тренда на укрепление, который мы наблюдаем уже больше года. Ближайшие цели коррекции тогда будут находится ближе к отметке

65, а в случае её пробоя можно будет делать ставки на поход в район 70 рублей за доллар. Максимальные высоты, которых достигал рубль в этом году, мы уже вряд ли увидим.

Прогнозы.

С приходом новой недели наступает второе полугодие, а значит, волатильность на финансовых рынках точно подрастёт. Часть участников рынка начнёт ребалансировку своих портфелей, а кто-то и вовсе просто захочет зафиксироваться и выйти в кэш.

В фокусе внимания участников рынка будут итоги голосования по реформе здавоохранения и новые подробности о налоговой реформе в США. Пока кругом одна неопределённость, но фондовые рынки продолжают жить иллюзиями. Любое разочарование может запросто развернуть американские индексы. Но, с учётом того, что 4 июля в США праздник – День Независимости, поэтому все голосования в конгрессе, даже по российским санкциям, будут отложены на 10-11 июля.

Технический анализ.

Лукойл

За неделю, max 2915

За неделю, min 2740

Цена продолжает находися в нисходящем тренде. В рамках технического отскока от нижней границы поддержки цена почти сумела дойти до верхней границы сопротивления вблизи отметки 2960 рублей за одну акцию. Рекомендация – фиксировать длинные позиции. Шансов на дальнейший рост не так много.

ГМК

За неделю, max 8288

За неделю, min 7967

Пока цены по закрытию недели удерживает уровень 8000 рублей за акцию, можно удерживать длинные поцизии. Для долгосрочных инвесторов этот актив очень интересен.

Мосбиржа

За неделю, max 109.62

За неделю, min 104.11

Ближайшее сильное споротивление по этому эмитенту находится на отметке 110 рублей за одну акцию, однако уже несколько дней идут серьёзные продажи в диапазоне 107-108 рублей. Рекомендация - выходить из длинных позиций. Ждать коррекцию к отметке 100 рублей за одну акцию.

РусГидро

За неделю, max 0.8029

За неделю, min 0.7682

Ближайший уровеь сопротивления находится на отметке 0.85, ближайший уровеь поддержки на отметке 0.75. Пока стоит удерживать длинные позиции с целью дотижения ближайшего уровня сопротивления.

Остальные акции будем разбирать завтра на вэбинаре с 16.00 до 17.00.

Комментарии

Темы

СТРАТЕГИЯ

НЕФТЬ

BRENT

ТРЕНД

BR

ИНВЕСТИЦИИ

ФИНАМ

ОБЗОР

АКЦИИ

ЯН АРТ