Усиленные Инвестиции: Новогодние поздравления и итоги 2018 года

Уважаемые коллеги, поздравляем с новогодними праздниками!

Желаем счастья, удачи и новых успехов.

Оглядываясь на уходящий год, хотели бы коротко подвести его итоги и поделиться ожиданиями на 2019 г.:

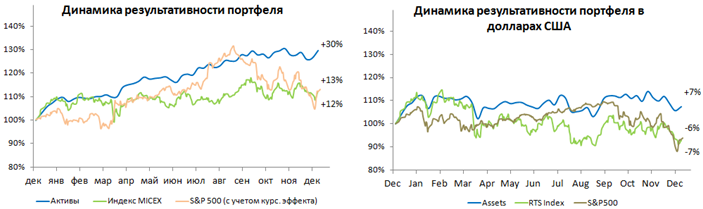

На графиках показано сравнение роста стоимости портфеля с ростом значений индексов (Мосбиржи, RTS, S&P):

Наиболее успешные идеи уходящего года

Лукойл

Основания для входа

- -Устойчивость системы подтвердилась доходностью 29.6% в рублях с начала года (при росте индекса Мосбиржи на 12.3%), в пересчете на доллары доходность составила 7.4%. При этом в феврале мы распродали часть портфеля, продолжая торговлю в течение года без заемных средств и с запасом денежных средств на счетах, что позволило существенно сократить риски; максимальная просадка портфеля в рамках года не превышала 5%, против 11% для индекса Мосбиржи)

- -Наиболее успешными идеями, в которые мы входили на существенные доли в прошедшем году, можно назвать:

- -Лукойл (рост с учетом дивидендов 57% с начала года)

- -КузТК (рост с учетом дивидендов 52% с начала года)

- -ММК (рост с учетом дивидендов 16% с начала года)

- -Также в течение года мы успешно входили (и выходили) в бумаги таких компаний как Полюс Золото, Полиметалл, Сургут привилегированные акции, Энел Россия

- -Мы существенно углубили финансовые модели предсказания финансовых результатов компаний и расширили перечень компаний, входящих в зону глубокого покрытия, дополнительно автоматизировали перерасчет целевого портфеля и ряд других процессов

- -Мы вошли в ТОП-2 лучших стратегий на сервисе автоследования Comon Финама, расширили базу клиентов, как и прежде еженедельно рассылали нашим клиентам описание и логику наших сделокре

- -Сохраняются риски падения российского рынка:

- -Безработица в США по-прежнему на минимальных уровнях (меньше 4%), что может привести к инфляции издержек/падению прибылей; уже наблюдающееся замедление роста в Китае может привести к дальнейшему падению цен на commodities

- -Продолжение повышения ставок ФРС (в том числе на фоне позитивных экономических показателей) может привести к дальнейшему охлаждению фондовых рынков

- -Есть риски дальнейшего падения индекса S&P 500 (в том числе на фоне продолжающихся пересмотров в стороны понижения прогнозов роста со стороны ведущих компаний США), которое может оказать влияние на другие фондовые рынки

- -Сохраняются санкционные риски

- -В то же время есть и факторы роста:

- -Отличные отчетности компаний, входящих в портфель на фоне сильного курса доллара (средний курс 2018 на 7% выше, чем курс в 2017, а текущий курс еще на 7% выше)

- -Отчасти реализованное падение в конце года (индекс S&P на 11% ниже максимумов, индекс РТС на 14%) сокращает потенциал для дальнейшего падения (в том числе по мультипликатору P/E LTM S&P 500 стоит уже 17.7x, что соответствует медианному значению за 10 лет)

- -ТОП-Пикс в нашем портфеле в текущей конъюнктуре имеют очень низкие мультипликаторы и ограниченный потенциал для дальнейшего падения / довольно высокий потенциал роста

- -Цены на нефть после сильной коррекции существенно отросли на фоне продолжающегося сокращения добычи Саудовской Аравией / хорошей дисциплины стран ОПЕК

- -Есть первые знаки ослабления торгового противостояния США и Китая

- -Продолжение притока средств на российский фондовый рынок на фоне низких депозитных ставок, налоговых стимулов (ИИС) и роста финансовой грамотности населения

- -Дальнейшая автоматизация и ускорение перерасчета потенциалов роста по компаниям и целевого портфеля

- -Усиление аналитики по ритейлу и банковскому секторам

- -В планах также разработка стратегии хеджирования сделками с фьючерсом на индекс РТС для более устойчивого прохождения возможного кризиса и работа по созданию новых форматов взаимодействия с клиентами

- -В перспективе – тестирование работы системы на фондовых рынках других стран

| Период | Фин. рез-тат, % от капитала | Изменение индекса Мосбиржи, % | Фин. результат в долларах, % | Изменение индекса РТС в долларах, % |

| 2018 | 29.6 | 12.3 | 7.4 | -7.4 |

- -Мультипликатор EV/Ebitda 3.7x

- -Платит дивиденды: дивидендная доходность 5.6%

- -Высокая цена нефти Brent в начале года

- -Ожидание роста добычи газа

- -Увеличение объема переработки нефти

- -Аннуализированная доходность с учетом дивидендов 73.8%

- -Цена с учетом дивидендов выросла на 56.6% за 2018 год

- -Вклад в прибыль – 7.4% (из 29.6%) за год

- -Мультипликатор EV/Ebitda 4.4x

- -Высокая доля экспорта в выручке: 82%, компании выгодно укрепление доллара – хеджирование валютных рисков

- -Платит дивиденды: дивидендная доходность 2.3%

- -Ожидаемый рост добычи угля 12% в 2018 по сравнению с 4кв16-3кв17

- -Мировые цены на энергетический уголь на конец 2017 выше на 39%, чем в 4кв16-3кв17

- -Аннуализированная доходность с учетом дивидендов 58.5%

- -Цена с учетом дивидендов выросла на 52.0% за 2018 год

- -Вклад в прибыль – 6.9% (из 29.6%) за год

- -Мультипликатор EV/Ebitda 3.9x

- -Платит дивиденды: дивидендная доходность 4.7%

- -Высокие мировые цены на плоский прокат

- -Аннуализированная доходность с учетом дивидендов 48.5%

- -Цена с учетом дивидендов выросла на 15.5% за 2018 год (максимальный рост цены с начала года в 27.8% достигался в начале октября)

- -Вклад в прибыль – 5.1% (из 29.6%) за год

Комментарии

Темы

СТРАТЕГИЯ

НЕФТЬ

BRENT

ТРЕНД

BR

ИНВЕСТИЦИИ

ФИНАМ

ОБЗОР

АКЦИИ

ЯН АРТ