Подписчиков:

418

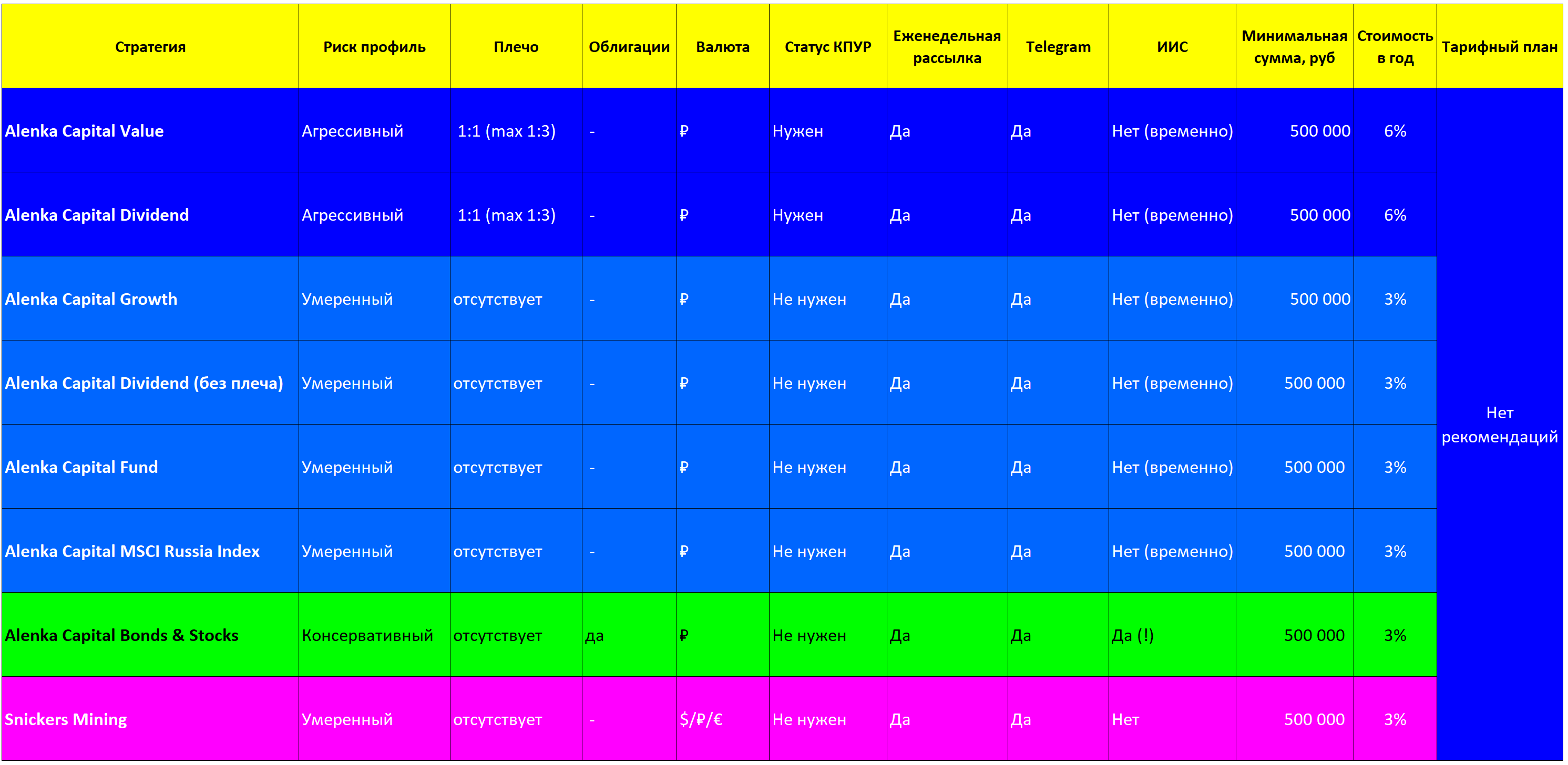

Среднегодовая доходность

30 %

Минимальная сумма

500 000 ₽

Прогнозируемая просадка

-11 %

Риск

Умеренный

Описание

Для лучшего знакомства со стратегией рекомендуем ознакомиться с последними обзорами на нашем сайте.

Запись открыта в том числе для гостей сайта

💙Публичные стратегии Alenka Capital май 2024. Оборона помогла!

https://alenka.capital/post/publichnyie_strategii_alenka_capital_may_2024_oborona_pomogla_99855/

💙Публичные стратегии Alenka Capital июнь 2024. Постепенно подкупаем ОФЗ

Актуальный обновляемый комментарий по стратегии в помощь подписчику для принятия инвест.решения .

Апдейт 23.07.2024

- Если у вас начинается несварение желудка или ночные кошмары от обычной рыночной турбулентности, тогда консервативная стратегия вам лучше подойдет

- Мы находимся в обороне и давно. Рост ставки ЦБ создает совсем другую картину для дивидендных акций и рынка в целом.

- Постепенно формируется позиция в облигациях. На горизонте года планируем заработать на облигациях больше, чем даст рынок акций.

- Подходит для счетов ИИС.

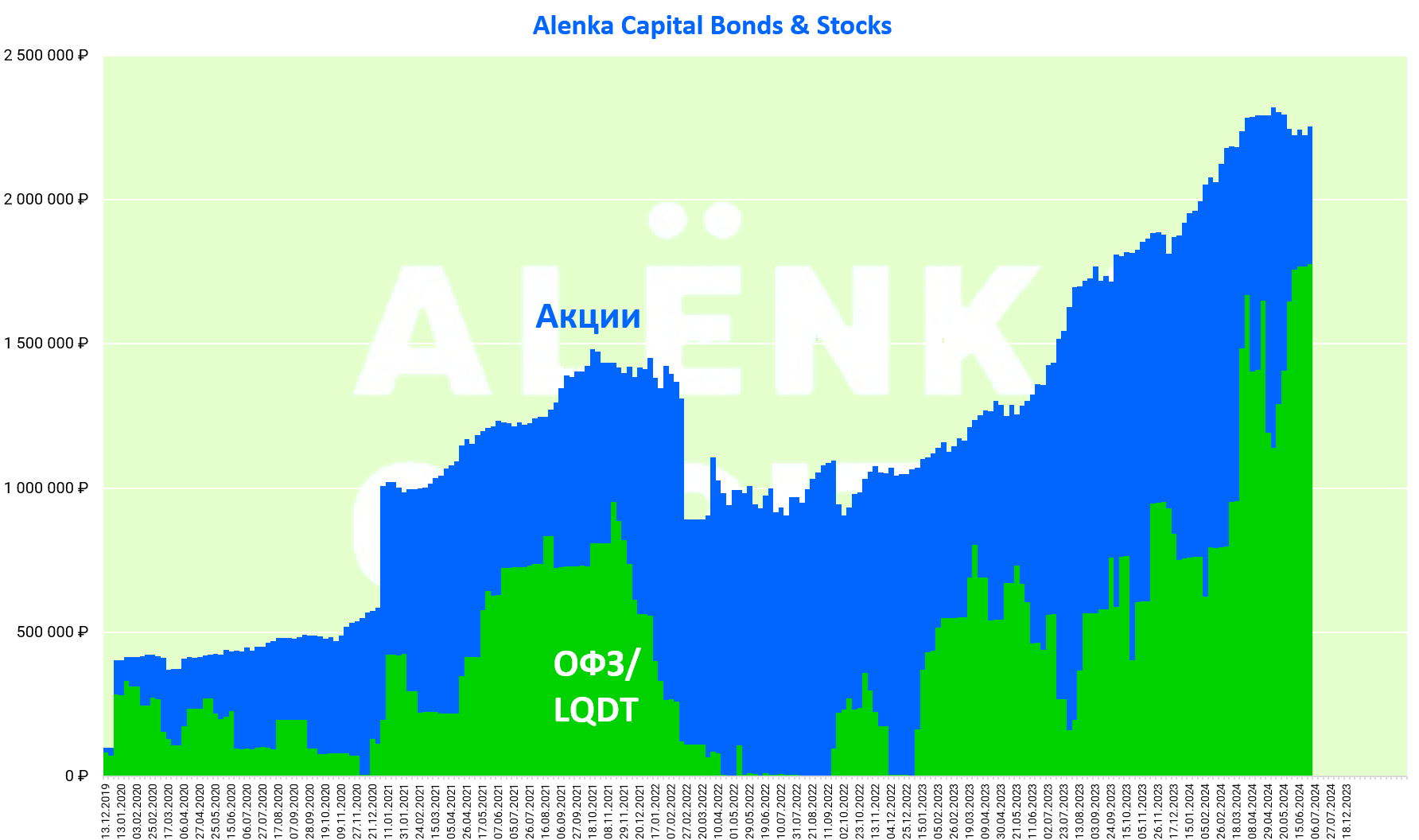

Описание Стратегия Bonds & Stocks - это сочетание облигаций и акций в рамках одного портфеля. Заемные ресурсы не используются.

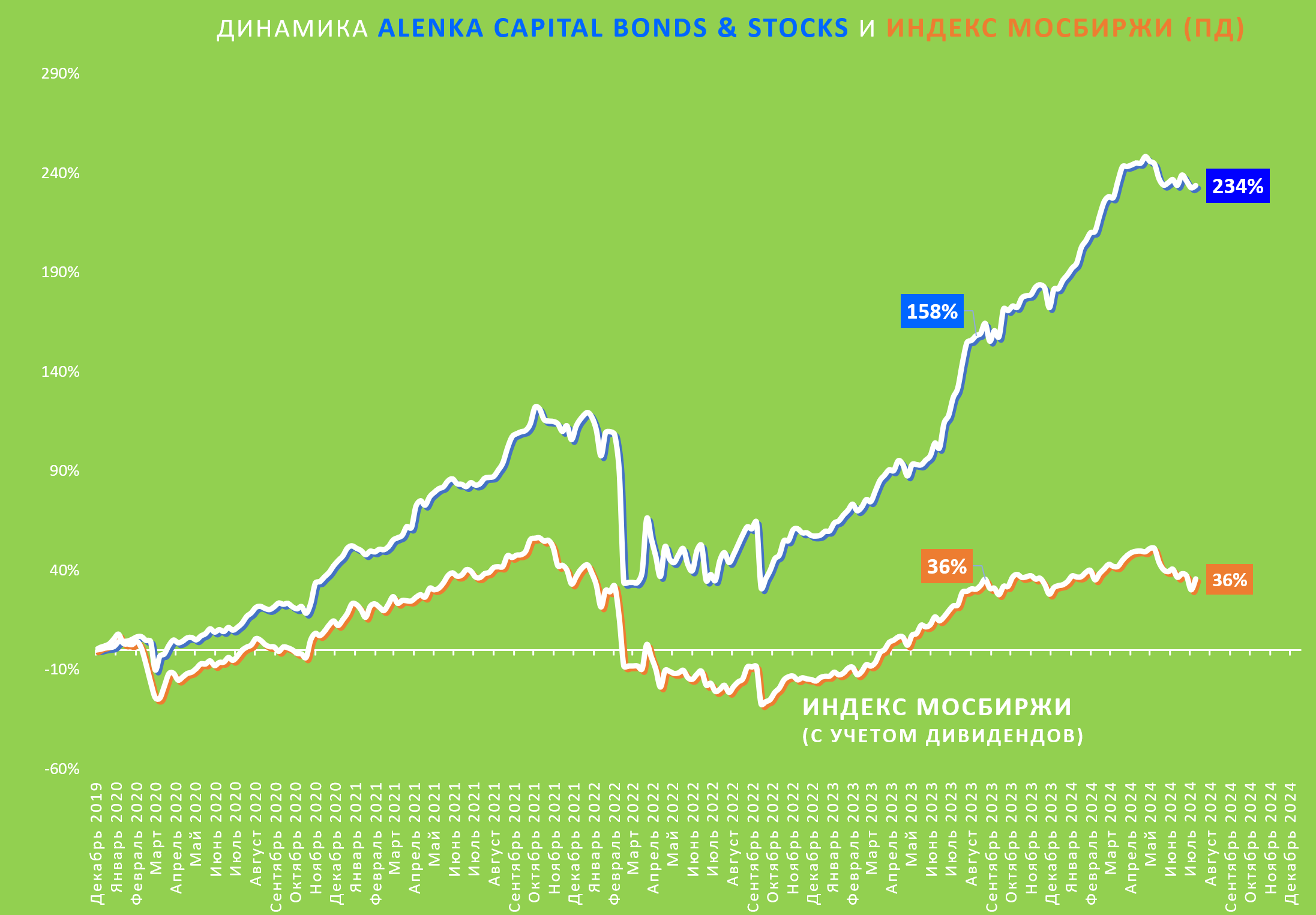

Можно отнести данный подход к типу долгосрочных инвестиций. Задача - быть лучше индекса, лучше долларового депозита и обуздать инфляцию на длительном отрезке. Это уже будет означать, что результат лучше, чем у 9 из 10 участников на долгосрочном горизонте.

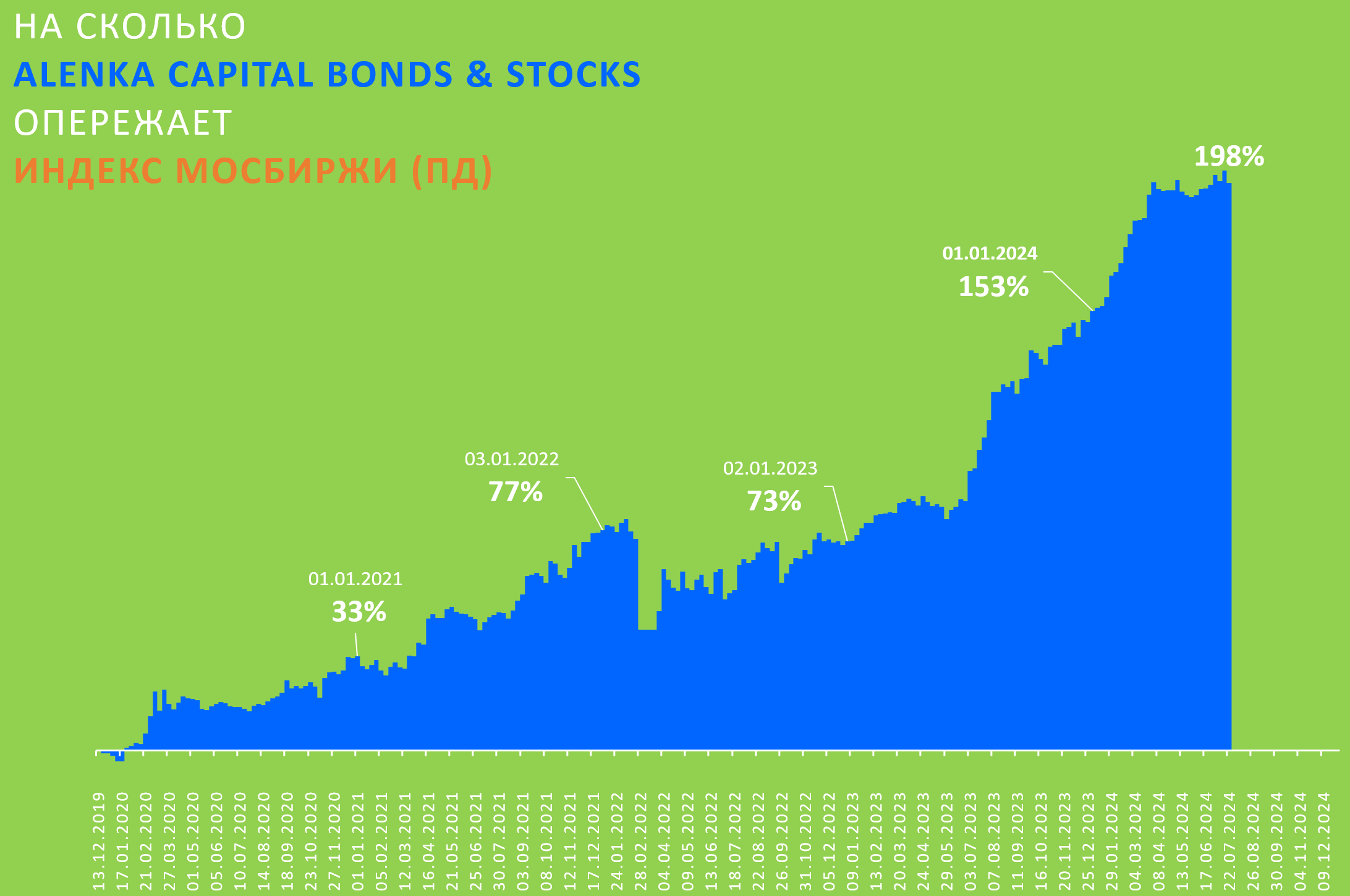

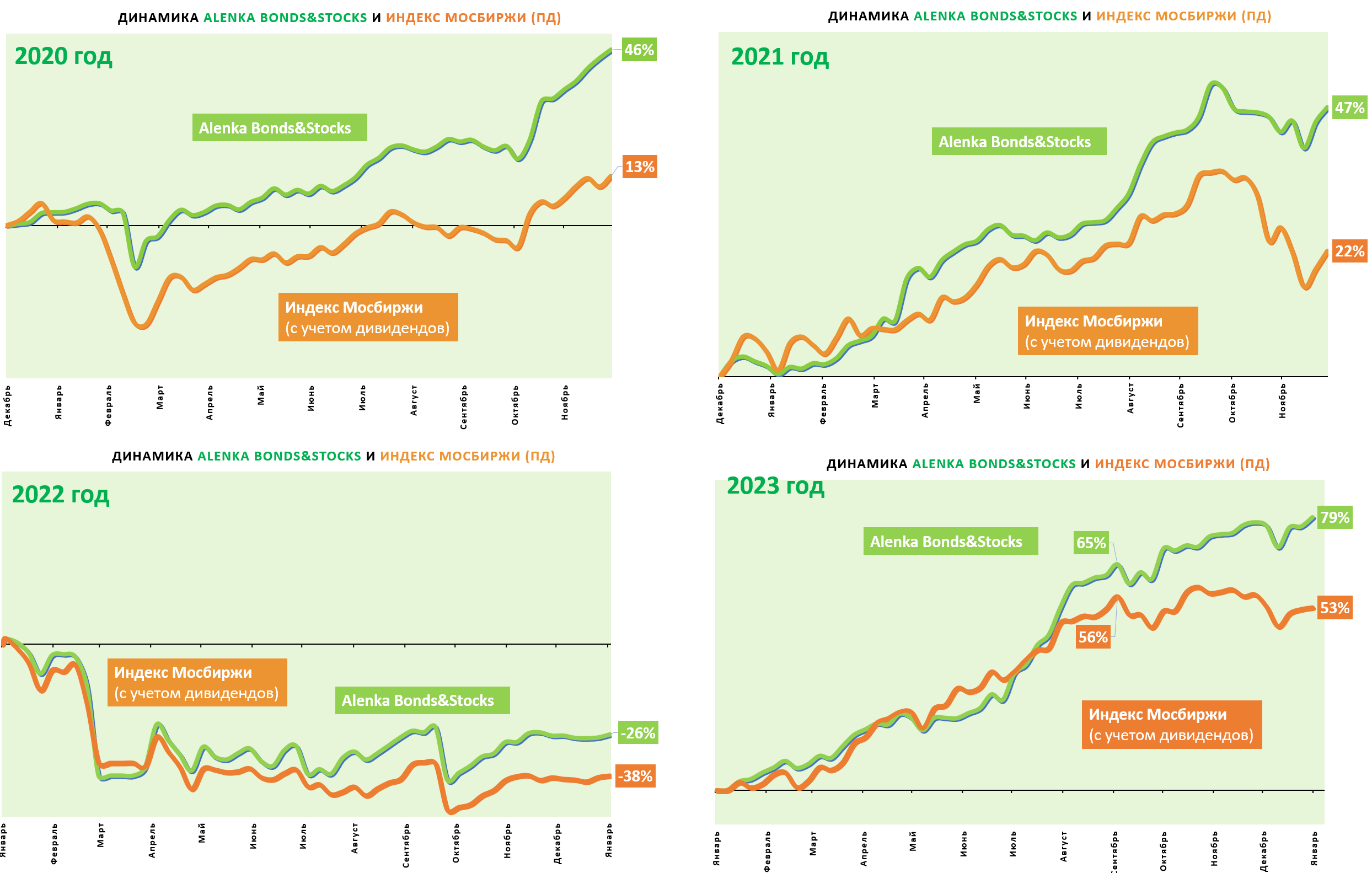

Публичный портфель был запущен с конца 2019 года и за 4,5 года прошел через 2 разрушительных для рынка кризиса – 2020 и 2022 годов. Стратегия обогнала рынок в 6 раз, показав результат +234% против +36% индекса МосБиржи (с учетом дивидендов).

Этот впечатляющий результат достигнут благодаря своевременной смене акцентов между защитными инструментами (фонды денежного рынка или облигации) и акциями.

Как менялась дельта (опережение рынка) во времени:

Ежегодное превосходство над рынком.

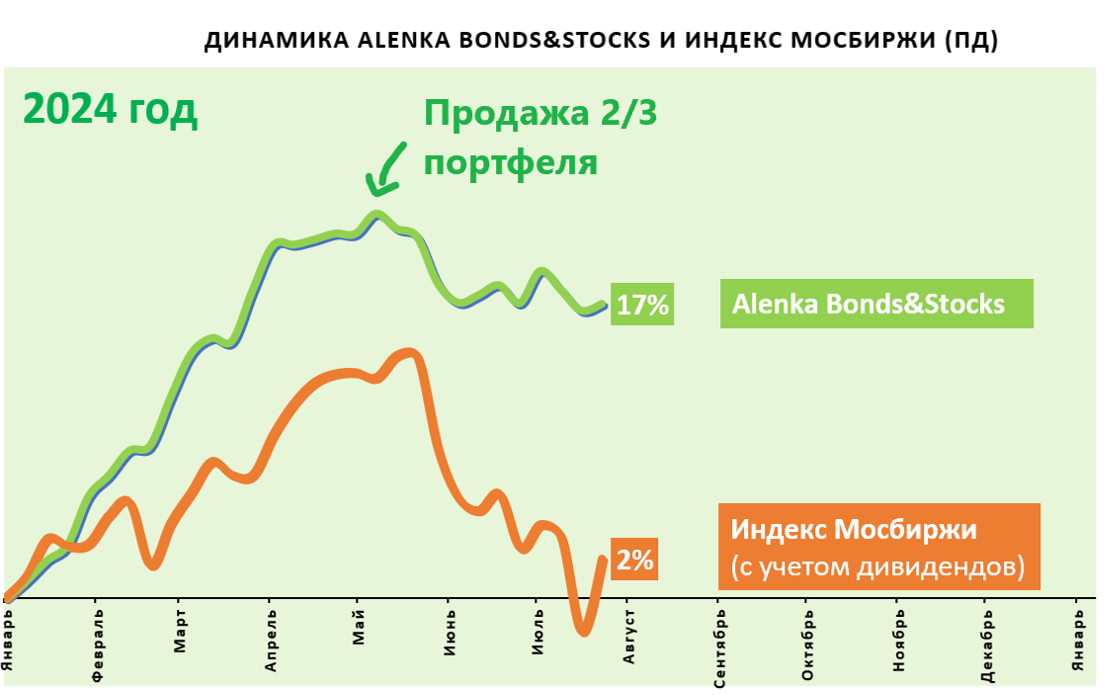

2024 год.

2020-2023 годы

Покупать облигации или фонды денежного рынка не стесняемся.

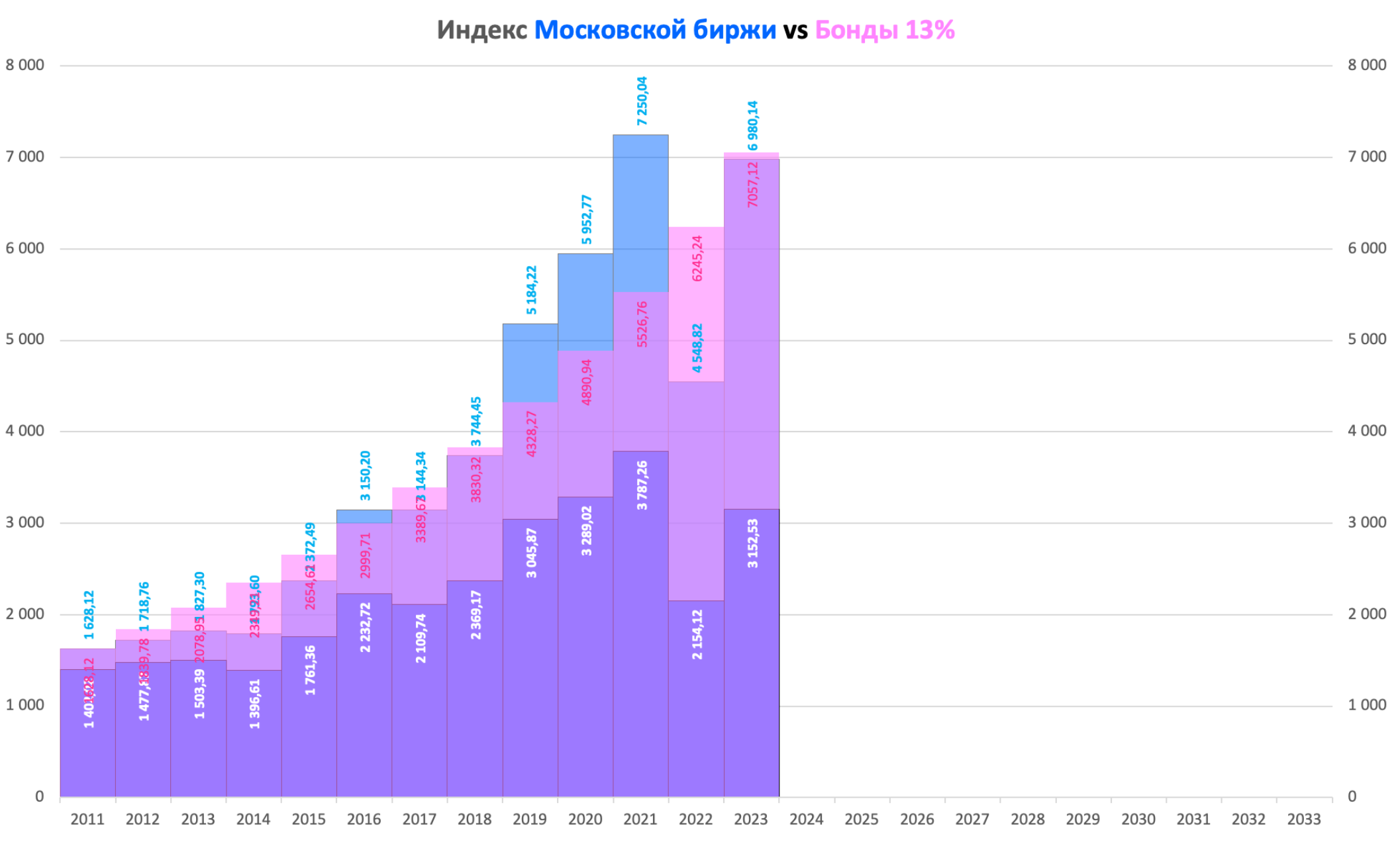

Покупка бондов в 2013 с доходностью 13% обогнала индекс акций за тот же период (сегодня фонды денежного рынка дают доходность 15,5-16,0% годовых)

На ужасных крахах 2014, 2016, 2017, 2018, 2020 и 2022 многих наших собратьев по пути волки съели, на всех этих адреналиновых движениях.

Минимальная сумма и тариф БО, рекомендованные автором:

Минимальная рекомендуемая сумма 500 000 рублей.

Тарифный план рекомендуем подбирать персонально с учетом суммы средств. В качестве вводных: стратегия использует редкие сделки, объем которых преимущественно около 5-10% от размера счета. Заемные средства не используются.

Обратная связь и поддержка - На еженедельной основе осуществляются обзоры с описанием мотивации сделок, текущей структуры и результатов Пример еженедельного обзора https://disk.yandex.ru/i/DB1ri358uRH9Qw - Канал в telegram. Комментарии по сделкам, обзоры по стратегиям, важные новости. https://t.me/alenka_capital_comon

- Вопросы по стратегии можно адресовать на comon@alenkacapital.com или личным сообщением на данном ресурсе comon.ru.

Структура

Доходность за всё время

ИТА

Тариф автоследования

Автоследование CДоходность за

Неделю

-0.36 %Месяц

-0.08 %Квартал

-2.67 %Среднегодовая

29.85 %Дата создания стратегии

12.12.2019

Точность следования

5 / 5

Частота сделок

Еженедельно

Емкость стратегии

0 ₽Максимальная просадка

-41.60 %Калькулятор доходности

Название

Alenka Capital Bonds & Stocks

0 ₽

Финансовый результат

0 ₽ / 0 %

Доход / Доходность

Потенциальный доход 0 ₽

Сумма инвестирования 500 000 ₽